2021銅市***新分析:通脹抬頭需求強(qiáng)勁,行業(yè)迎來(lái)強(qiáng)勁雙擊!涉及清潔電站,光伏、風(fēng)電、儲(chǔ)能領(lǐng)域以及新能源車領(lǐng)域等

發(fā)布時(shí)間:2021-02-20點(diǎn)擊:3097

一、銅:乘基本面強(qiáng)勢(shì)+宏觀利好之東風(fēng)

我們預(yù)計(jì)銅價(jià)已經(jīng)進(jìn)入新一輪新的上升周期,主要受兩大因素助推:

1)需求端驅(qū)動(dòng)的電解銅供應(yīng)短缺格局;

2)弱美元(以美元計(jì)價(jià))和通脹上行壓力下,其金融屬性對(duì)價(jià)格的推升。

我們認(rèn)為2021年電解銅需求將主要來(lái)自于:

1)海外市場(chǎng):補(bǔ)庫(kù)周期疊加新冠疫情消退后需求的修復(fù);

2)2)在全球碳中和的大背景下,銅作為主要原材料將受益于新能源和電動(dòng)車的提速;

3)國(guó)內(nèi)市場(chǎng)需求增長(zhǎng)保持穩(wěn)定。我們認(rèn)為2021年銅價(jià)有望迎來(lái)商品屬性和金融屬性“雙擊”,為價(jià)格強(qiáng)勢(shì)打下堅(jiān)實(shí)基礎(chǔ)。

碳中和時(shí)代逐步到來(lái),銅需求將打開(kāi)新的成長(zhǎng)空間。相比傳統(tǒng)發(fā)電方式和汽車燃料,電能是所有能源中***好的中介載體,在輸入、儲(chǔ)存、輸出的便利性和效率上優(yōu) 勢(shì)明顯,而電的輸入、儲(chǔ)存、輸出均繞不開(kāi)***成熟也是性價(jià)比***高的導(dǎo)體材料——銅。

二、全球清潔電站進(jìn)入密集建設(shè)期,光伏、風(fēng)電、儲(chǔ)能領(lǐng)域用銅方興未艾

隨著中國(guó)非化能源加速步入平價(jià)時(shí)代,力爭(zhēng)2060 年前實(shí)現(xiàn)碳中和;歐洲夯實(shí)能源轉(zhuǎn)型政策,提升可再生能源占比目標(biāo);美國(guó)拜登政府上臺(tái),清潔能源政策重獲重,力爭(zhēng)2050年實(shí)現(xiàn)碳凈零排放等減排目標(biāo)推進(jìn)。我們預(yù)計(jì)國(guó)內(nèi)2021-2025年光伏和風(fēng)電年均新增裝機(jī)量在71-94GW和13-26GW,年均銅需求量在55.4~66.9萬(wàn)噸,到2030年光伏和風(fēng)電發(fā)電銅需求或達(dá)85萬(wàn)噸。海外預(yù)計(jì)2021-2025年光伏和風(fēng)電合計(jì)年均新增裝機(jī)量在103-114GW,年均銅需求量在49.45~57.9萬(wàn)噸,預(yù)計(jì)到2030年光伏和風(fēng)電發(fā)電銅需求約60萬(wàn)噸。2021-2025年全球儲(chǔ)能需求對(duì)銅的帶動(dòng)量分別為5.31、8.22、11.12、14.03、18.09萬(wàn)噸,CAGR為36%。隨著三元電池儲(chǔ)能市場(chǎng)快速發(fā)展,預(yù)計(jì)2030年全球銅需求量可達(dá)40萬(wàn)噸。

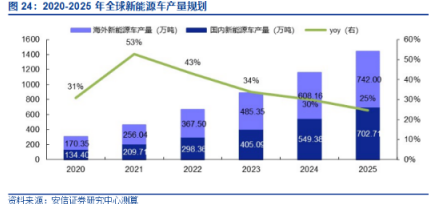

三、全球汽車電動(dòng)化大時(shí)代加速到來(lái),新能源車用銅增長(zhǎng)動(dòng)能強(qiáng)勁

中國(guó)新能源車政策繼續(xù)夯實(shí)發(fā)展動(dòng)力,汽車產(chǎn)品市場(chǎng)驅(qū)動(dòng)力開(kāi)始凸顯;歐盟碳排放政策倒逼新能源汽車增長(zhǎng),傳統(tǒng)車企在崛起。據(jù)我們測(cè)算2021-2025年全球新能源汽車銷量分別為465萬(wàn)輛、666萬(wàn)輛、890萬(wàn)輛、1158萬(wàn)輛、1445萬(wàn)輛,CAGR高達(dá)38.3%,2021~2025年全球新能源車及充電樁用銅量分別為40、57、77、101、127萬(wàn)噸,CAGR約33.26%。2025年后假設(shè)全球新能源車年均復(fù)合增速15%,到2030年,全球新能源車銷量預(yù)計(jì)達(dá)到2906萬(wàn)輛,全球新能源車及充電樁用銅量預(yù)計(jì)達(dá)到265萬(wàn)噸。

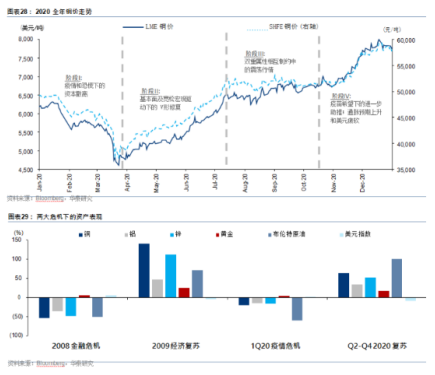

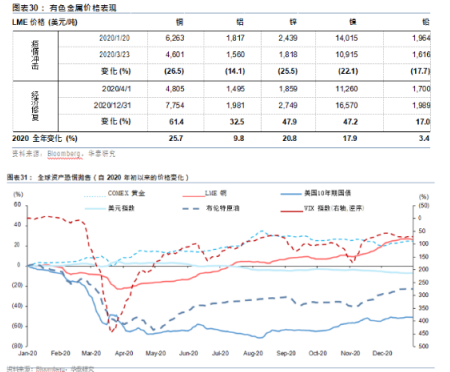

四、2020銅價(jià)過(guò)山車:商品屬性和金融屬性雙驅(qū)動(dòng)

2020年銅價(jià)歷經(jīng)“過(guò)山車”,疫情影響下3月下旬跌至5年低位,而后12月突破7年高位,過(guò)程充分體現(xiàn)其價(jià)格中商品及金融雙屬性的特點(diǎn),我們將這兩個(gè)角度回顧2020年銅價(jià)表現(xiàn)。商品屬性對(duì)應(yīng)銅的供給需求基本面,而金融屬性反映通脹預(yù)期和定價(jià)貨幣美元的強(qiáng)弱。我們將2020年拆分為四個(gè)階段:1)***階段,疫情沖擊下全球資本市場(chǎng)動(dòng)蕩;2)第二階段,基本面驅(qū)動(dòng)和宏觀導(dǎo)向的復(fù)蘇;3)第三階段,雙重屬性相互束縛下的區(qū)間波動(dòng);4)第四階段,疫苗和通脹預(yù)期提升驅(qū)動(dòng)銅價(jià)上揚(yáng)。

1.***階段:疫情沖擊,資本“落荒而逃”(1-3 月)

繼春節(jié)期間中國(guó)爆發(fā)新冠疫情后,包括歐美國(guó)家在內(nèi)的主要消費(fèi)國(guó)相繼開(kāi)始出現(xiàn)新確診病例,全球經(jīng)濟(jì)活動(dòng)被摁下暫停鍵,導(dǎo)致銅下游需求驟停。同時(shí),由于市場(chǎng)對(duì)流動(dòng)性風(fēng)險(xiǎn)的擔(dān)憂,金融市場(chǎng)陷入恐慌性拋售,全球各類資產(chǎn)出現(xiàn)大幅下跌,美國(guó)十年期國(guó)債利率和美元指數(shù)飆升。銅價(jià)在商品和金融屬性“雙擊”下,3月底價(jià)格跌至5年低點(diǎn)的4,630美元/噸。

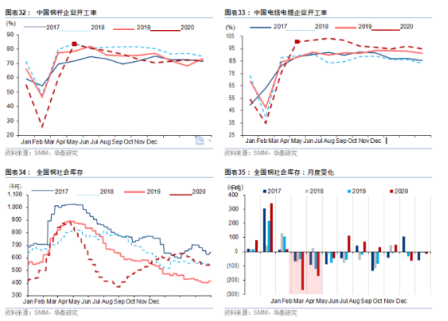

2.第二階段:供需好轉(zhuǎn)疊加宏觀松動(dòng)帶來(lái) V型復(fù)蘇(4-7月中)基本面:需求復(fù)蘇,供給收縮

進(jìn)入2Q20,隨著國(guó)內(nèi)新冠疫情基本得到控制,中國(guó)將重心轉(zhuǎn)移到了經(jīng)濟(jì)重啟,輔之以大規(guī)模的政策刺激,包括加大減稅降費(fèi)力度為企業(yè)降本、提高赤字率、批準(zhǔn)特別國(guó)債以及提高政府專項(xiàng)債額度。銅需求快速反彈,4月份加工端銅桿企業(yè)開(kāi)工率月環(huán)比上升34個(gè)百分點(diǎn)至83%,而下游電線電纜企業(yè)開(kāi)工率月環(huán)比上升25個(gè)百分點(diǎn)至100.4%。此外,由于疫情影響,廢銅從回收到拆借產(chǎn)業(yè)鏈各個(gè)環(huán)節(jié)皆受到?jīng)_擊,導(dǎo)致廢銅供給短缺,帶動(dòng)了精銅的替代需求。兩大因素均促使精銅庫(kù)存大幅下降,社會(huì)庫(kù)存總量從3月86.7萬(wàn)噸的年內(nèi)高位降至6月底的37.1萬(wàn)噸。

供給端來(lái)看,4月開(kāi)始主要銅礦生產(chǎn)國(guó)包括秘魯、智利和剛果金,開(kāi)始受到疫情防控不力造成的運(yùn)營(yíng)中斷。必和必拓于7月初宣布縮減智利CerroColorado銅礦的生產(chǎn)規(guī)模;Codelco暫停Chuquicamata冶煉廠的生產(chǎn),并于6月下旬停止了其旗艦礦ElTeniente的建設(shè);FirstQuantum于4月中旬對(duì)CobrePanama礦進(jìn)行停產(chǎn)檢修;Ecuaduor的Mirador礦裁減員工數(shù)量,***大限度縮小運(yùn)營(yíng)規(guī)模。

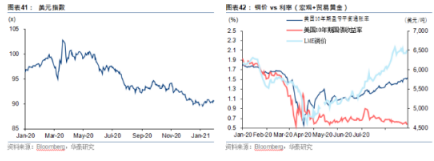

3.宏觀環(huán)境:***的宏觀松動(dòng)

供需狀況好轉(zhuǎn)的同時(shí),以美國(guó)為首的全球主要經(jīng)濟(jì)體開(kāi)啟了***的寬松刺激舉措,導(dǎo)致美元回落,通脹預(yù)期上升而名義利率持穩(wěn),在金融屬性端推升銅價(jià)上行。至此,本輪銅價(jià)漲幅超過(guò)50%至6,500美元/噸,已突破疫情前水平。

4.第三階段:區(qū)間波動(dòng)——雙重屬性相互制約(7月中-10月中)基本面:主要礦山罷工對(duì)供給預(yù)期造成負(fù)面影響

基本面而言,盡管自2H20以來(lái)主要地區(qū)的生產(chǎn)擾動(dòng)已有所緩解,但新一輪勞工合同談判背景下智利礦山的罷工給供應(yīng)前景帶來(lái)?yè)?dān)憂。需求方面,盡管第二波新冠疫情在歐美國(guó)家再次爆發(fā),但對(duì)需求端影響不大(體現(xiàn)為3Q20中國(guó)出口訂單增加)。

5.宏觀:美國(guó)大選帶來(lái)不確定性,新一輪經(jīng)濟(jì)救助計(jì)劃暫停

宏觀不確定性增加,來(lái)自于:1)大選在即,美國(guó)兩極分化嚴(yán)重;2)新一輪經(jīng)濟(jì)救助計(jì)劃談判暫停。同時(shí),第二波新冠疫情使市場(chǎng)不得不重新評(píng)估全球經(jīng)濟(jì)復(fù)蘇的進(jìn)度,通脹預(yù)期上行趨勢(shì)暫緩;而在歐洲達(dá)成7,500億歐元刺激計(jì)劃的情況下,歐元走強(qiáng)帶來(lái)了美元指數(shù)的加速下跌。這樣期間,宏觀和基本面存在多空對(duì)峙的情況,在弱美元推動(dòng)下,銅價(jià)震蕩小幅上行。

6.第四階段:疫苗面世預(yù)期和美國(guó)大選落定推動(dòng)銅價(jià)進(jìn)一步走高宏觀利好推動(dòng)銅價(jià)走高

在穩(wěn)定的供需格局的基礎(chǔ)上,銅的金融屬性主導(dǎo)了這一階段銅價(jià)的上行。盡管英國(guó)出現(xiàn)新冠病毒變異引發(fā)全球關(guān)注,但市場(chǎng)仍對(duì)疫苗的有效性維持信心。此外,11月美國(guó)大選落地后,新一輪經(jīng)濟(jì)救助計(jì)劃談判重企并于2020年***后一周達(dá)成9億美元的新計(jì)劃。宏觀因素的帶動(dòng)下,10 年期美債盈虧平衡率代表的通脹預(yù)期從11月初的1.7%攀升至年底的1.98%;同時(shí),美元指數(shù)從11月的94跌至年底的89.9,推動(dòng)銅價(jià)攀升至接近8,000美元/噸水平。

7.供需緊平衡疊加有利的宏觀環(huán)境共同支撐 2021年銅價(jià)高位運(yùn)行

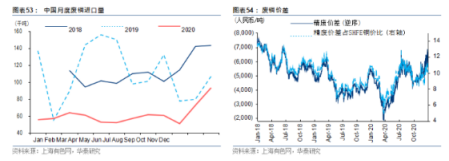

我們估算2020 年全球銅需求同比小幅下降1.3%,其中中國(guó)實(shí)現(xiàn)了6.5%的同比增長(zhǎng),而中國(guó)以外市場(chǎng)則下滑9.4%。我們將中國(guó)強(qiáng)勁的需求增長(zhǎng)于三個(gè)主要因素:1)國(guó)內(nèi)快速?gòu)?fù)工復(fù)產(chǎn)以及政策刺激,國(guó)內(nèi)終端需求旺盛,且由于海外消費(fèi)恢復(fù)快于生產(chǎn)恢復(fù),帶來(lái)更多終端產(chǎn)品的出口訂單;2)國(guó)家儲(chǔ)備局(SRB)采購(gòu)以保證上游原材料供應(yīng),根據(jù)上海有色網(wǎng) 的估算,2020 年銅收儲(chǔ)量為45萬(wàn)噸;3)廢銅供應(yīng)同比下降和1Q20 精銅較廢銅溢價(jià)縮小帶來(lái)的對(duì)廢銅替代需求,我們預(yù)計(jì)2020 年精銅替代廢銅的需求約為60 萬(wàn)噸。

站在當(dāng)前這個(gè)時(shí)點(diǎn)上,我們認(rèn)為銅價(jià)已經(jīng)進(jìn)入一個(gè)新的上行周期,主要受兩大因素助推:1)需求端驅(qū)動(dòng)的電解銅供應(yīng)短缺格局;2)弱美元(以美元計(jì)價(jià))和通脹上行壓力下,銅貨幣屬性對(duì)價(jià)格的推升。我們認(rèn)為2021年電解銅需求將主要來(lái)自于:1)海外市場(chǎng)的補(bǔ)庫(kù)周期,且新冠疫情消退后海外需求的修復(fù);2)在全球碳中和的大背景下,銅作為主要原材料將受益于新能源和電動(dòng)車的提速;3)國(guó)內(nèi)銅需求增長(zhǎng)保持穩(wěn)定。盡管隨著新項(xiàng)目投產(chǎn)、現(xiàn)有項(xiàng)目產(chǎn)量爬坡以及疫情后的生產(chǎn)正常化,供給也會(huì)得到改善,但是我們預(yù)計(jì)由于需求增長(zhǎng)更高,2021年仍存在29.4萬(wàn)噸供給缺口。我們預(yù)計(jì)2021年銅基準(zhǔn)價(jià)格平均為7,500 美元/噸,高于2020年的6,199美元/噸。

分行業(yè)來(lái)看,我們預(yù)計(jì)由于傳統(tǒng)汽車的復(fù)蘇以及電動(dòng)車產(chǎn)銷量的持續(xù)高增速,汽車行業(yè)將是2021年銅需求增量貢獻(xiàn)占比***高的板塊。我們預(yù)計(jì)2021年全球汽車行業(yè)的銅消費(fèi)量同比增長(zhǎng)29萬(wàn)噸或17.4%至250萬(wàn)噸,占全球銅消費(fèi)量增量的28%。對(duì)于主要圍繞風(fēng)電和光伏發(fā)展的新能源行業(yè),鑒于中國(guó)風(fēng)電裝機(jī)的潛在放緩,我們預(yù)計(jì)2021年銅消費(fèi)量的增長(zhǎng)將受到***,但從2022年開(kāi)始將恢復(fù)強(qiáng)勁的增長(zhǎng)勢(shì)頭。我們預(yù)計(jì)風(fēng)電和光伏行業(yè)的銅消費(fèi)量將同比增長(zhǎng)3.6萬(wàn)噸或3%,其中中國(guó)市場(chǎng)同比下降23%,中國(guó)以外市場(chǎng)同比增長(zhǎng)33%。分地區(qū)來(lái)看,我們認(rèn)為今年的主要增長(zhǎng)動(dòng)力將從中國(guó)(預(yù)計(jì)2021年同比增長(zhǎng)1.4%)轉(zhuǎn)移到中國(guó)以外地區(qū)(2021年同比增長(zhǎng)8.1%)。

8.海外進(jìn)入補(bǔ)庫(kù)周期,以及后疫情需求修復(fù)

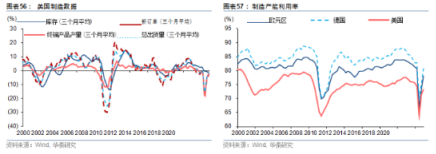

我們預(yù)計(jì)海外市場(chǎng)正處于主動(dòng)補(bǔ)庫(kù)周期的初期,來(lái)自于制造業(yè)產(chǎn)能利用率提升帶來(lái)對(duì)原材料需求的提升,疊加2020 年對(duì)中國(guó)市場(chǎng)大量出口導(dǎo)致的海外銅庫(kù)存顯著下降。根據(jù)美國(guó)制造業(yè)的庫(kù)存數(shù)據(jù),我們已經(jīng)進(jìn)入新一輪補(bǔ)庫(kù)周期的第三個(gè)月,通常我們看到庫(kù)存從同比底部回升至同比轉(zhuǎn)需要10 到12個(gè)月時(shí)間。與此同時(shí),美國(guó)和歐洲的制造業(yè)產(chǎn)能利用率自2Q20觸底以來(lái)一直在上升,且仍未完全恢復(fù)到疫情前的水平。

美國(guó)、歐元區(qū)和德國(guó)4Q20制造產(chǎn)能利用率分別為73.3%、78.1%和80.8%,不及疫情前4Q19的75.6%、81.2%和82.7%,也遠(yuǎn)低于4Q18的77.4%、83.5%和87.1%。因此我們認(rèn)為進(jìn)一步補(bǔ)庫(kù)以及制造產(chǎn)能利用率的回升將繼續(xù)為包括銅在內(nèi)的主要原材料提供需求支撐。我們預(yù)計(jì)2021年中國(guó)以外的銅消費(fèi)量將同比增長(zhǎng)8.1%至1,150萬(wàn)噸,其中汽車和新能源行業(yè)將是主要貢獻(xiàn)來(lái)源,在全球碳中和驅(qū)動(dòng)下分別同比增長(zhǎng)19.9%和33.4%。

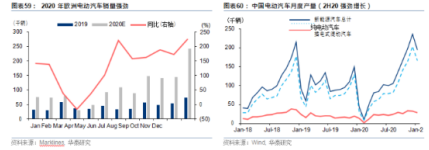

汽車市場(chǎng)將提振2021E銅消費(fèi)2020 年,全球電動(dòng)汽車市場(chǎng)和非電動(dòng)汽車市場(chǎng)表現(xiàn)分化。盡管發(fā)生了新冠疫情,但全球電動(dòng)汽車銷量依然強(qiáng)勁,2020 年銷量同比增長(zhǎng)15%至510 萬(wàn)輛。歐洲市場(chǎng)增長(zhǎng)***為搶眼,電動(dòng)汽車總銷量達(dá)到110 萬(wàn)輛,同比增長(zhǎng)89%,主要得益于政府強(qiáng)有力的政策:1)超排車企將面臨高額罰款;2)各國(guó)積極的新能源補(bǔ)貼政策。2020 年歐洲的汽車總產(chǎn)量為118萬(wàn)輛,同比下降25.3%,而電動(dòng)汽車銷量增長(zhǎng)89%至110 萬(wàn)輛,到2020 年底電動(dòng)汽車滲透率同比攀升6.7個(gè)百分點(diǎn)至10.7%。2020 年國(guó)內(nèi)電動(dòng)車銷量在1H20 同比下滑35%的情況下,以高增長(zhǎng)收官2020,實(shí)現(xiàn)全年累計(jì)增長(zhǎng)10%至137萬(wàn)輛。

非電動(dòng)車方面,Marklines的數(shù)據(jù)顯示,2020 年非電動(dòng)汽車銷量顯著下降,同比下降15%,拖累了汽車行業(yè)的總體銅消費(fèi)。我們估算2020年汽車行業(yè)銅消費(fèi)量同比下降26.1萬(wàn)噸或10.7%至217萬(wàn)噸,其中電動(dòng)車的銅消費(fèi)量同比增長(zhǎng)9.97萬(wàn)噸或40.4%至34.6萬(wàn)噸,非電動(dòng)車的銅消費(fèi)量同比下降24.9萬(wàn)噸或14.3%至149萬(wàn)噸。

我們預(yù)計(jì),2021年全球汽車產(chǎn)量將同比增長(zhǎng)15%,其中:1)非電動(dòng)車市場(chǎng)受益于低基數(shù),同比增長(zhǎng)13%;2)電動(dòng)車市場(chǎng)將繼續(xù)保持上升勢(shì)頭,同比增長(zhǎng)45%,預(yù)計(jì)電動(dòng)車滲透率從2020年的6.5%上升到2021年的8.2%。我們估算,由于傳統(tǒng)內(nèi)燃機(jī)汽車的復(fù)蘇以及電動(dòng)車的持續(xù)增長(zhǎng),全球汽車行業(yè)的銅消費(fèi)量在2021年將同比增長(zhǎng)37.1萬(wàn)噸或17.4%至250萬(wàn)噸。具體而言,按地區(qū)劃分,消費(fèi)增量中8.1萬(wàn)噸來(lái)自中國(guó)市場(chǎng),29萬(wàn)噸來(lái)自中國(guó)以外市場(chǎng)。按類別來(lái)看,13.5萬(wàn)噸來(lái)自電動(dòng)車,23.6萬(wàn)噸來(lái)自非電動(dòng)車。

中長(zhǎng)期來(lái)看,我們認(rèn)為隨著電動(dòng)車滲透率提升,即使汽車總產(chǎn)量增長(zhǎng)停滯,單車耗銅量的增加可以推動(dòng)汽車行業(yè)銅消費(fèi)量從2020年的210萬(wàn)噸上升至300萬(wàn)噸(預(yù)計(jì)2025年)水平,五年的年復(fù)合增長(zhǎng)率為7.4%。這一數(shù)據(jù)不包括與電動(dòng)車相關(guān)的基礎(chǔ)設(shè)施開(kāi)發(fā)(包括充電設(shè)施、潛在的電網(wǎng)升級(jí)和擴(kuò)張)中的銅消費(fèi)。

9.全球:全球電動(dòng)化的大時(shí)代加速到來(lái)

從全球整體銷量來(lái)看,2020年11月份銷量近40萬(wàn)輛,延續(xù)了10月持續(xù)高增的狀態(tài)。全球前11個(gè)月新能源車銷量為253萬(wàn)輛,累計(jì)銷量同比增長(zhǎng)30%,自8月以來(lái)累計(jì)同比已實(shí)現(xiàn)由負(fù)轉(zhuǎn)正,且目前向上趨勢(shì)顯著。

據(jù)我們測(cè)算2021-2025年全球新能源汽車銷量分別為465萬(wàn)輛、666萬(wàn)輛、890萬(wàn)輛、1158萬(wàn)輛、1445萬(wàn)輛,CAGR高達(dá)38.3%,2021~2025年全球新能源車及充電樁用銅量分別為40、57、77、100、127萬(wàn)噸,CAGR約33.26%。2025年后假設(shè)全球新能源車年均復(fù)合增速15%,到2030年,全球新能源車銷量預(yù)計(jì)達(dá)到2906萬(wàn)輛,全球新能源車及充電樁用銅量預(yù)計(jì)達(dá)到265萬(wàn)噸。

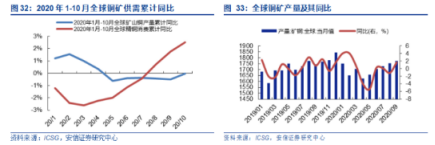

2020 年全球銅礦受疫情影響減產(chǎn)明顯

自2020 年7月開(kāi)始,銅累計(jì)需求增速持續(xù)高于供應(yīng)增速,供需缺口持續(xù)走擴(kuò)。據(jù)ICSG,2020 年10 月,全球精煉銅產(chǎn)量為215萬(wàn)噸,消費(fèi)量為226萬(wàn)噸,10 月全球精煉銅市場(chǎng)供應(yīng)短缺11.3萬(wàn)噸。2020 年前十個(gè)月,全球精煉銅市場(chǎng)供應(yīng)短缺48.2萬(wàn)噸,而上年同期為供應(yīng)短缺35.4萬(wàn)噸。2020 年1-10 月全球銅礦累計(jì)產(chǎn)量1686.7萬(wàn)噸,累計(jì)同比-0.03%;全球精煉銅消費(fèi)量2074萬(wàn)噸,累計(jì)同比2.51%,自2020年7月開(kāi)始,銅累計(jì)需求增速持續(xù)高于供應(yīng)增速。

2021年銅礦生產(chǎn)自疫情干擾中恢復(fù),新項(xiàng)目逐漸投產(chǎn)。

據(jù)我們測(cè)算,樂(lè)觀預(yù)計(jì)2021年全球銅礦可供放量的產(chǎn)能約147萬(wàn)噸,考慮到疫情尚未完全解除,以3.5%的干擾率測(cè)算,實(shí)際增量約為80萬(wàn)噸,同比+4.12%,2021年銅礦增量以印尼、秘魯、智利、澳大利亞等國(guó)為主。

2021-2023年銅礦供應(yīng)增速CAGR為2.85%,系統(tǒng)性放緩據(jù)我們統(tǒng)計(jì),2021-2023年全球大型銅礦項(xiàng)目屈指可數(shù),新增供應(yīng)有限,預(yù)計(jì)2021-2023年全球新增銅礦供應(yīng)分別為92、61、73萬(wàn)噸,預(yù)計(jì)全年銅礦增速度4.62%、2.48%、3.22%,我們測(cè)算2021-2023年銅礦供應(yīng)增速CAGR為2.85%,相比2012-2016年CAGR約4.8%已經(jīng)出現(xiàn)系統(tǒng)性放緩。

2021~2023年:供需缺口逐步擴(kuò)大

展望2021~2023年全球銅市供需格局,隨著碳中和時(shí)代到來(lái),新的銅需求空間將被打開(kāi),全球精銅供需缺口將逐步擴(kuò)大。從供應(yīng)端來(lái)看,據(jù)我們測(cè)算,2021~2023年全球銅礦供應(yīng)量分別為2149萬(wàn)噸、2202萬(wàn)噸、2273萬(wàn)噸,同比分別為4.64%、2.48%和3.22%,CAGR為2.85%。2021~2023年全球精煉銅供應(yīng)量分別為2460萬(wàn)噸、2516萬(wàn)噸、2588萬(wàn)噸,同比分別為4.07%、2.25%和2.89%,CAGR為2.47%。

從需求端來(lái)看,一是全球清潔電站進(jìn)入密集建設(shè)期,光伏、風(fēng)電、儲(chǔ)能領(lǐng)域用銅方興未艾。我們預(yù)計(jì)國(guó)內(nèi)2021-2023年光伏和風(fēng)電年均新增裝機(jī)量在71-94GW和13-26GW,年均銅需求量在55.4~66.9萬(wàn)噸。海外預(yù)計(jì)2021-2023年光伏和風(fēng)電合計(jì)年均新增裝機(jī)量在103-114GW,年均銅需求量在49.45~57.9萬(wàn)噸。2021-2023年儲(chǔ)能需求對(duì)銅的帶動(dòng)量分別為5.31、8.22、11.12萬(wàn)噸,CAGR為44%。二是全球汽車電動(dòng)化大時(shí)代加速到來(lái),新能源車用銅增長(zhǎng)動(dòng)能強(qiáng)勁。據(jù)我們測(cè)算2021-2023年全球新能源汽車銷量分別為465.8萬(wàn)輛、665.9萬(wàn)輛、890.4萬(wàn)輛,CAGR高達(dá)38%,2021~2023年全球新能源車及充電樁用銅量分別為40、57、77萬(wàn)噸,CAGR約39%。

清潔能源***背景下,新的銅需求空間將被打開(kāi),全球精銅供需缺口將逐步擴(kuò)大。據(jù)我們測(cè)算,相對(duì)于2020年,2021-2025年清潔能源領(lǐng)域?qū)︺~的需求增量為166萬(wàn)噸、185萬(wàn)噸、211萬(wàn)噸、240萬(wàn)噸、270萬(wàn)噸;相對(duì)于2020 年,2030 年清潔能源對(duì)銅的需求增量將達(dá)410萬(wàn)噸。從需求貢獻(xiàn)度來(lái)看,據(jù)我們測(cè)算,2021~2023年清潔能源領(lǐng)域新增銅需求占當(dāng)年全球銅消費(fèi)總量比例為6.65%、7.15%、7.80%,需求增長(zhǎng)貢獻(xiàn)率分別為0.97%、0.85%、1.08%;

其中光伏風(fēng)電儲(chǔ)能領(lǐng)域新增銅需求占當(dāng)年全球銅消費(fèi)總量5.04%、4.93%、4.95%,需求增長(zhǎng)貢獻(xiàn)率分別為0.14%、0.09%、0.23%。

新能源車領(lǐng)域新增銅需求占當(dāng)年全球銅消費(fèi)總量1.6%、2.2%、2.8%,需求增長(zhǎng)貢獻(xiàn)率分別為0.3%、0.8%、1%,2021年之后新能源車領(lǐng)域是銅需求增量的主要驅(qū)動(dòng)力。從供需平衡來(lái)看,考慮到2021~2023年銅礦供給的CAGR為2.85%,精煉銅供給CAGR為2.47%,皆低于需求側(cè)CAGR4.23%,2021~2023年全球精銅市場(chǎng)分別短缺30.4萬(wàn)噸、79萬(wàn)噸和118萬(wàn)噸,預(yù)計(jì)短缺需求占比分別為1.2%、3%、4.4%。

投資建議:

我們認(rèn)為全球通脹交易已經(jīng)開(kāi)啟,再加上銅礦供應(yīng)進(jìn)入低速增長(zhǎng)時(shí)代,加工費(fèi)下跌導(dǎo)致銅冶煉產(chǎn)能被抑制;清潔能源***背景下,新的銅需求空間將被打開(kāi),全球精銅供需缺口將逐步擴(kuò)大,銅價(jià)有望獲得強(qiáng)勁的上漲動(dòng)能。

來(lái)源:研報(bào)大事件

免責(zé)聲明:本站部分圖片和文字來(lái)源于網(wǎng)絡(luò)收集整理,僅供學(xué)習(xí)交流,版權(quán)歸原作者所有,并不代表我站觀點(diǎn)。本站將不承擔(dān)任何法律責(zé)任,如果有侵犯到您的權(quán)利,請(qǐng)及時(shí)聯(lián)系我們刪除。